Главные факторы неопределенности для мировой экономики - торговые противоречия и цены на нефть.

Торговое сальдо в плюсе

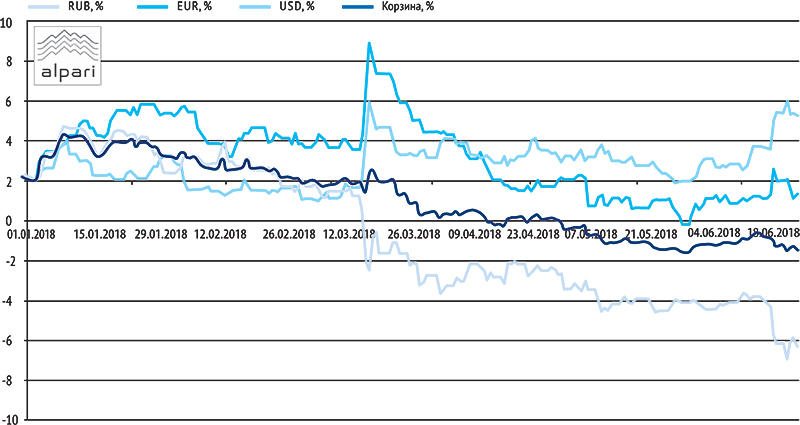

В июле, впервые после января, белорусский рубль снизился к валютной корзине. Причем произошло это на фоне одновременного роста всех валют, входящих в ее состав. Стоит отметить, однако, что рост этот вышел достаточно скромным. Стоимость доллара США выросла с 1,9898 до 1,9916 руб. (+0,09%). Европейская валюта подорожала с 2,3142 до 2,3222 руб. (+0,35%). Российский рубль прибавил в цене с 3,1705 до 3,1724 бел. руб. за 100 росс. (+0,06%). В результате валютная корзина за июль стала дороже на 0,13%. По сравнению с началом года доллар подорожал на 0,96%, евро подешевел на 1,41%, российский рубль также подешевел на 7,45%. Валютная корзина за это время потеряла 3,8%.

По данным Нацбанка, в июле субъекты хозяйствования-резиденты продали на чистой основе 245 млн долл. Население также продало на чистой основе наличной и безналичной валюты на 126 млн долл. Сальдо внешней торговли товарами и услугами по методологии платежного баланса в июне второй месяц подряд оставалось положительным после провала в отрицательную область в апреле. Его размер составил, по предварительным данным, +20,7 млн долл. (+27,9 млн долл. в мае). Сальдо внешней торговли услугами традиционно оказалось положительным в размере 301,5 млн долл. (в мае - «плюс» 275,7 млн). Сальдо внешней торговли товарами было в привычной отрицательной зоне - «минус» 280,8 млн долл. (-247,8 млн в мае).

По данным Нацбанка, срочные рублевые депозиты населения в июле выросли на 66,1 млн руб. - до 3.819,1 млн (+1,8%). Срочные валютные депозиты населения снова снизились на 48,9 млн долл. - до 6.199,4 млн (-0,8%). Подобная картина - рост рублевых вкладов с одновременным снижением валютных - наблюдается с февраля 2017 г., и лишь июль 2017-го был коротким исключением. Примечательно, что в июле по сравнению с июнем замедлился как приток рублевых депозитов, так и отток валютных.

Индекс потребительских цен на товары и услуги в июле снизился на 0,2%, с начала года - вырос на 2,8%. Интересно, что за последние 12 месяцев рост цен вновь составил 4,1%, не изменившись за месяц. Это уже вторая месячная дефляция с начала года! Ранее снижение цен отмечалось в мае. Инфляция в годовом выражении сохраняется на исторически минимальной отметке.

Доллар в лидерах

Доллар в июле не продемонстрировал определенной динамики. Он вырос к японской иене и британскому фунту, снизился к евро, а к швейцарскому франку практически не изменился. Пара EUR/USD выросла за месяц на 0,1% - до 1,1690 (-2,7% с начала года), GBP/USD снизилась на 0,6% - до 1,3120 (-3,0%), USD/CHF выросла менее чем на 0,1% - до 0,9900 (+1,6%), USD/JPY также выросла, но на 1% - до 111,85 (-0,7%).

Действия президента США Дональда Трампа по введению дополнительных пошлин на экспортные товары - от китайской стали до немецких автомобилей - могут стать шоком для делового доверия, который приведет к сокращению глобального ВВП. Об этом свидетельствует анализ, проведенный Международным валютным фондом (МВФ) в конце июля. Эксперты МВФ протестировали несколько сценариев развития ситуации в торговой сфере, включая введение новых пошлин, ответные меры торговых партнеров США, а также реакцию бизнес-сообщества на эти шаги. Выводы - неутешительны: в случае вступления в силу всех объявленных к настоящему времени тарифов темпы роста глобального ВВП в 2020 г. уменьшатся как минимум на 0,1 п.п. Если же американские пошлины и ответные меры их торговых партнеров подорвут доверие бизнеса к экономике и спровоцируют сокращение капиталовложений компаний, темпы роста мировой экономики могут оказаться на 0,5 п.п. ниже ожиданий, т.е. объем ВВП в 2020 г. окажется меньше на 430 млрд долл.

«Последовательная эскалация торгового спора может подорвать многостороннюю структуру ВТО, которая успешно способствовала глобального росту торговли с 1995 г., - отмечается в аналитическом обзоре, обнародованном фондом. - Последствия будут плачевными, это разрушит глобальные цепочки поставок, резко сократит шансы на потенциальное снижение торговых барьеров, а также навредит потребителям, поскольку приведет к росту стоимости импорта».

В конечном итоге в результате торгового конфликта будет хуже всем странам, но американская экономика особенно уязвима, учитывая насколько значительный объем торговли станет предметом ответных мер. Согласно оценкам МВФ, темпы роста США уже в следующем году могут быть на 0,8 п.п. хуже прогноза при развитии ситуации в глобальной торговле по пессимистичному сценарию. Азиатские развивающиеся рынки окажутся вторым после США регионом, по которому наиболее серьезно ударит рост протекционизма: темпы роста ВВП в 2020 г. могут сократиться на 0,7 п.п. Снижение темпов роста ВВП Латинской Америки и Японии по сравнению с прогнозом может составить 0,6 п.п. при реализации худшего из протестированных МВФ сценариев, а еврозоны и остального мира - 0,3 п.п. Напомним, что согласно прогнозу МВФ, обнародованному в июльском бюллетене «Перспективы развития мировой экономики», мировая экономика вырастет на 3,9%, как в 2018-м, так и в 2019 г.

Как и ожидалось, 1 августа Федеральная резервная система США сохранила ключевую ставку на уровне 1,75-2% годовых. При этом американский регулятор оптимистично оценил состояние экономики в стране, отметив, что инфляция близка к цели в 2%. На фоне позитивной макростатистики рынки ожидают еще два повышения ставки на оставшихся трех заседаниях регулятора в этом году, первое из которых состоится уже в сентябре. С начала года ставка повышалась дважды - в марте и июне, оба раза на 0,25 п.п. Всего с декабря 2015-го, когда начался цикл ужесточения монетарной политики, ставка поднималась семь раз, в том числе в 2017 г. - трижды, суммарно на 0,75 п.п. В прошлом сентябре регулятор также объявил о начале расчистки баланса, на котором в результате программ количественного смягчения скопилось активов на 4,4 трлн долл. Теперь ФРС ежемесячно продает ценные бумаги на сумму до 20 млрд долл.

Согласно так называемому «точечному графику», на котором отмечаются прогнозы участников комитета по открытым рынкам ФРС США, в этом году ставка может быть повышена дважды, а в 2019-м - еще трижды, до 3-3,25%. Ужесточению монетарной политики способствует улучшение макростатистики США. Так, во втором квартале прирост ВВП в годовом выражении составил 4,1%, после +2,2% в первом квартале, это максимум с 2014 г. Капвложения выросли на 7,3% (+11,5% в первом квартале), экспорт - на 9,3%. Уровень безработицы в июне вырос до 4% против 3,8% в мае, но остается низким даже по меркам ФРС.

Пока неплохо обстоят дела и в Европе. Рост ВВП 19 стран еврозоны, по второй оценке европейского статистического агентства Евростат, составил во втором квартале 2018 г. 0,4% в квартальном выражении и 2,2% - в годовом. Ранее опрошенные агентством «Рейтер» аналитики прогнозировали увеличение индикатора лишь на 0,3% в квартальном выражении и 2,1% - в годовом.

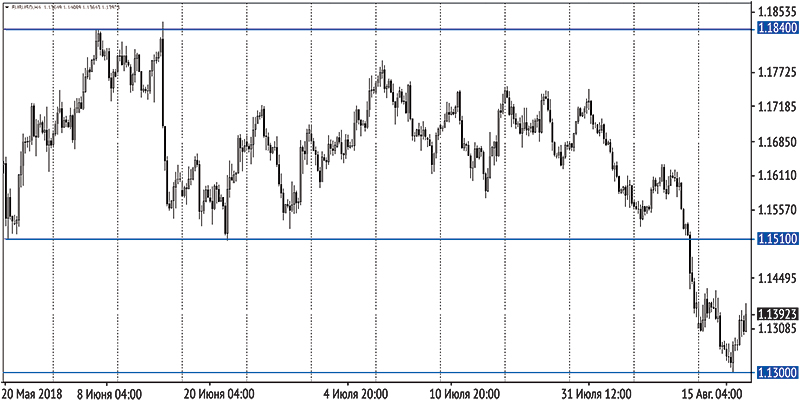

Валютные войны и нестабильность валют стран с развивающимися рынками - от российского рубля до турецкой лиры - обеспечили в начале августа бегство инвесторов из риска в качество. Это обернулось существенным ростом доллара. Пара EUR/USD пробила поддержку на 1,15 и опустилась до 1,13 - минимального значения с июня 2017 г. В случае пробития и этого уровня пара может снизиться до следующей значимой поддержки на 1,11.

Нефть снижается к весенним уровням

В июле цена нефти марки Brent снизилась на 6,1% - до 74,2 долл. за баррель (+11,2% с начала года). Золото подешевело на 2,3% - до 1 224 долл. за тройскую унцию (-6,1%).

Страны ОПЕК в июле нарастили добычу нефти на 40,7 тыс. баррелей в сутки, до 32,32 млн баррелей. Как следует из августовского доклада ОПЕК., этот рост обеспечен за счет таких стран как Кувейт, Нигерия, ОАЭ и Ирак. Так, Кувейт нарастил добычу на 78,5 тыс. - до 2,8 млн баррелей в сутки, Нигерия - на 70,5 тыс., до 1,67 млн, ОАЭ - на 69,2 тыс., до 2,96 млн баррелей. В то же время в Ливии, Иране, Саудовской Аравии и Венесуэле добыча сокращалась. В Ливии она упала на 57 тыс. баррелей - до 0,66 млн баррелей в сутки, в Саудовской Аравии - на 53 тыс. - до 10,39 млн баррелей, в Венесуэле - на 48 тыс. - до 1,28 млн баррелей в сутки. При этом крупнейший производитель нефти в ОПЕК - Саудовская Аравия - представила данные о том, что добыча в июле упала на 200 тыс. баррелей - до 10,28 млн баррелей в сутки. ОПЕК также понизила прогноз мирового роста спроса на нефть в 2018 г. на 20 тыс. баррелей в сутки - до 1,64 млн баррелей. Прогноз организации по мировому спросу на нефть в 2019 г. также понижен на 20 тыс. баррелей в сутки, до 1,43 млн баррелей.

Как следует из отчета ОПЕК, внутренний спрос на нефть в Саудовской Аравии в первом полугодии снизился на 1,4%. Использование нефти, дизеля и мазута сокращается в стране в основном в промышленном секторе за счет перевода мощностей на газ. Хотя ранее министр энергетики Саудовской Аравии Халед аль-Фалех говорил, что его страна после июньского решения ОПЕК+ о восстановлении добычи на 1 млн баррелей может поднять производство на несколько сотен тысяч уже в ближайшие месяцы. Стоит отметить, что в июне королевство увеличило добычу сразу на 400 тыс. баррелей, впервые с начала 2017 г. преодолев отметку в 10 млн баррелей в сутки. Свободные производственные мощности Саудовской Аравии оценивались в 2 млн баррелей в сутки. Другой ключевой участник соглашения ОПЕК+ Россия - нарастила добычу по состоянию на июль на 259,5 тыс. баррелей, восстановив таким образом большую часть из квот в 300 тыс. баррелей, которые сократила по соглашению. Общий уровень исполнения сделки странами ОПЕК в июле почти не изменился, составив около 120%.

Мировой спрос на нефть в 2019 г. прогнозируется на уровне 100,26 млн баррелей в сутки, что на 40 тыс. баррелей ниже предыдущего прогноза, а уровень спроса в 2018 г. понижен на 20 тыс. баррелей в сутки - до 98,83 млн баррелей. ОПЕК повысила прогноз предложения нефти в 2018 г. от стран «не ОПЕК» на 73 тыс. баррелей - до 59,62 млн в сутки. Таким образом, рост предложения ускорится до 2,08 млн баррелей в сутки. Главной причиной пересмотра стал рост добычи в Китае в первом полугодии, который превзошел ожидания ОПЕК. По оценкам организации, рост предложения нефти от стран, не входящих в ОПЕК, в 2019 г. ускорится до 2,13 млн баррелей в сутки. В 2019 г. в абсолютном выражении объем предложения нефти странами, не входящими в картель, эксперты прогнозируют на уровне 61,75 млн баррелей. Прогноз по предложению нефти от стран «не ОПЕК» на 2019 г. также пересмотрен из-за Китая в сторону повышения на 106 тыс. баррелей - до 61,75 млн баррелей в сутки.

С начала июля до начала августа нефть марки Brent снижалась с 79,4 долл. за баррель, пробив поддержку на 71,2 долл., и в итоге вернулась к уровням середины апреля. Пробитие цены в диапазоне 70,3-70,5 долл. откроет «черному золоту» дорогу для дальнейшего снижения до 66,5 долл. за бочку.

Вадим ИОСУБ, старший аналитик Альпари