На вопросы director.by о том, что происходит в сфере торговой недвижимости, ответил управляющий директор, партнер Colliers Belarus Денис ЧЕТВЕРИКОВ.

- Статистика показывает, что внутренний спрос в Беларуси в 2021 г. продолжает стагнировать. В первую очередь это касается офлайн-торговли. Какова общая ситуация на рынке торговой недвижимости в этом году?

- Статистика показывает, что внутренний спрос в Беларуси в 2021 г. продолжает стагнировать. В первую очередь это касается офлайн-торговли. Какова общая ситуация на рынке торговой недвижимости в этом году?

- Темпы роста розничного товарооборота, действительно, не внушительные. Тем не менее, он остается положительным: +1% за 10 месяцев текущего года в целом по республике. Так что не все так плохо. Другое дело, что структура РТО продолжает оставаться «кризисной»: почти половина приходится на продовольственные товары. А по некоторым регионам продукты составляют свыше 50%.

Тем не менее, это не привело к росту вакантности в торговых объектах - плюс-минус она сохранилась на уровне прошлых лет. Это можно сказать в отношении не только рынка в целом, но и каждого конкретного объекта. Например, как была очень низкая вакантность в таких объектах, как «Момо», «Дана Молл» или «Замок», так она и осталась низкой. И наоборот: если такие объекты, как «Столица» или «Палаццо», имели высокую вакантность раньше, то в них она более высокая по сравнению с рынком и теперь. Но даже в этих объектах в текущем году состоялись открытия новых объектов и вакантность сократилась.

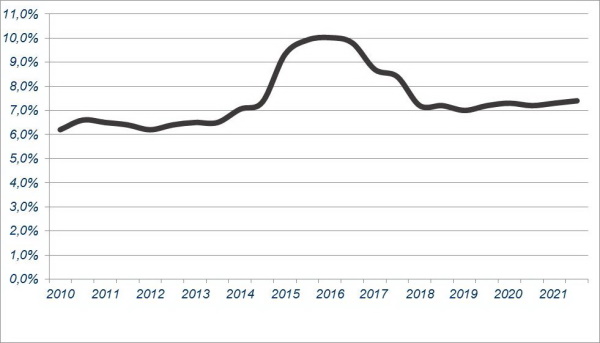

Динамика вакантности

Важно также различать действительно образующуюся вакантность и ротационные явления, когда какие-то объекты закрываются, но спустя короткий период на их месте открываются новые. В этом году ротация была очень заметная. Прекратили существования такие сети, как Bigzz и «Копилка», а также «Домашний». Но ни одно из помещений, занимаемых ими в торговых центрах, долго не пустовало - там начали работать другие сети.

То же относится и к ставкам. В отдельных случаях по вновь заключаемым договорам собственники были готовы немного «двигаться», но пересмотр ранее заключенных договоров в сторону снижения точно не имел массового характера.

Диапазон ставок в евро в крупных торговых центрах Минска

Более того, говоря о стоимости аренды нельзя не отметить, что пандемия коронавируса сильно повлияла на расширение применения процента от выручки вместо фиксированной ставки. И если этот процент переводить в «фикс», то с учетом стабильности рубля можно даже говорить о росте ставок. Потому что если рублевая выручка арендатора оставалась относительно одинаковой, то курс рубля к евро сильно вырос. Так, на январь курс евро по Нацбанку был 3,12, а в октябре - уже 2,85. Поэтому условный «еврономинал» аренды стал выше.

Не замер рынок и в части инвестиционных сделок. Да, их было не много, но все же сделки заключались, при этом как в Минске, так и в регионах. Так, в текущем году собственником крупного ТЦ «Горка Дом» в Минске площадью 23 тыс. кв. м, стала компания «Табак-Инвест». В 2020 году сменили собственников ТЦ Zarko в Гомеле (8387,5 кв. м) и ТЦ Асстор-Вест в Бресте, в 2021-м - ТЦ "Европа" (8720 кв. м), ТЦ в районе Минск-Мир площадью более 4 тыс. кв. м, и другие объекты.

На наш взгляд, такие показатели как вакантность, ставки аренды, сделки по продаже не указывают на наличие каких-либо проблем в сфере ритейла. Более того, некоторые факторы, такие, например, как посещаемость торговых центров, выглядят вполне позитивно.

- Что происходит с новыми проектами? И каковы планы инвесторов на будущий год?

- Текущий год стал уникальным: в Минске и пригородах вообще ничего не ввелось в эксплуатацию, что можно было бы оценить, как современный торговый центр. Во всяком случае, за прошедшие 11 месяцев. Это не очень хороший знак с точки девелопмента в целом, однако одновременно это имело и положительный эффект, поскольку не позволило вырасти вакантности и упасть ставкам. Также можно отметить, что, с одной стороны, отсутствие новых объектов в Минске может являться следствием непростой текущей экономической ситуации. А с другой стороны - предложение в сегменте торговых центров не очень эластично, и объекты, недостроенные в 2021 году, будут введены, но несколькими годами позже.

Динамика ввода новых торговых площадей

На ближайшие годы вырисовывается более оптимистичная картина. Так, в 2022 году ожидается завершение строительства ТЦ «Минск Сити Молл» и Green Time. Активно строятся проекты компании «Сигмаполюс» на Немиге и Партизанском проспекте, а также «Мара Молл». При этом список объектов с неопределенной судьбой в 2021-м пополнился: до сих пор неизвестно, когда будут запущены ТРЦ «Мега Парк», ТЦ «Галерея Сенница» и ТЦ «Магнит Минска» на Независимости. В целом же, если взять все известные проекты торговых центров на перспективу до 2026 года, то это еще около 500 тыс. кв. м площадей в одном только Минске.

- Как Вы оцениваете развитие ситуации на рынке торговой недвижимости в 2022 году?

- Мы рассчитываем, что как минимум два объекта из упомянутых выше будут введены в эксплуатацию. И даже начнут функционировать в 2022 году. Нужно понимать, что состояние рынка торговой недвижимости напрямую зависит от платежеспособности населения и ситуации в бизнесе торговых операторов. Тут прогнозировать достаточно сложно, так как повлиять на это могут многие факторы.

Пока ситуация на рынке выглядит так:

- многие местные сети стали ощутимо осторожней в выборе объектов для открытия новых точек и замедлили темпы развития;

- международные операторы, уже работающие в Беларуси (Inditex, LPP, H&M, LCW, DeFacto и др.), своих планов не пересматривают, так как высоко оценивают потенциал страны и продолжают развитие, в том числе в регионах;

- посещаемость популярных торговых центров растет и во многих случаях уже превысила доковидные показатели;

- выручка торговых операторов в иностранной валюте зависит от курса рубля, и в ряде случаев она несколько снизилась.

Сценарии на 2022 год и далее - существенно различаются: от пессимистичных до вполне обнадеживающих. Их сложно что-то оценить с позиций моделирования и вероятностей, так как ситуация зачастую развивается нелинейно и стремительно. Можно только перечислить ряд факторов, которые могут повлиять на состояние ритейла в 2022 году в ту, или иную сторону:

- состояние отношений с Россией;

- санкции и контрсанкции;

- референдум в 2022 году;

- условия для развития бизнеса, предпринимательства и торговли;

- курс рубля по отношению к иностранным валютам;

- цены на энергоносители;

- взаимоотношения с другими странами, которые могут выступать как потенциальные инвесторы (арабские страны, Китай, Европа и проч.);

- доступность потребительского кредитования и уровень доходов населения.

Ссылки по теме:

Торговая недвижимость. Куда качнется рынок?

Ритейлеры обсудили ситуацию на рынке